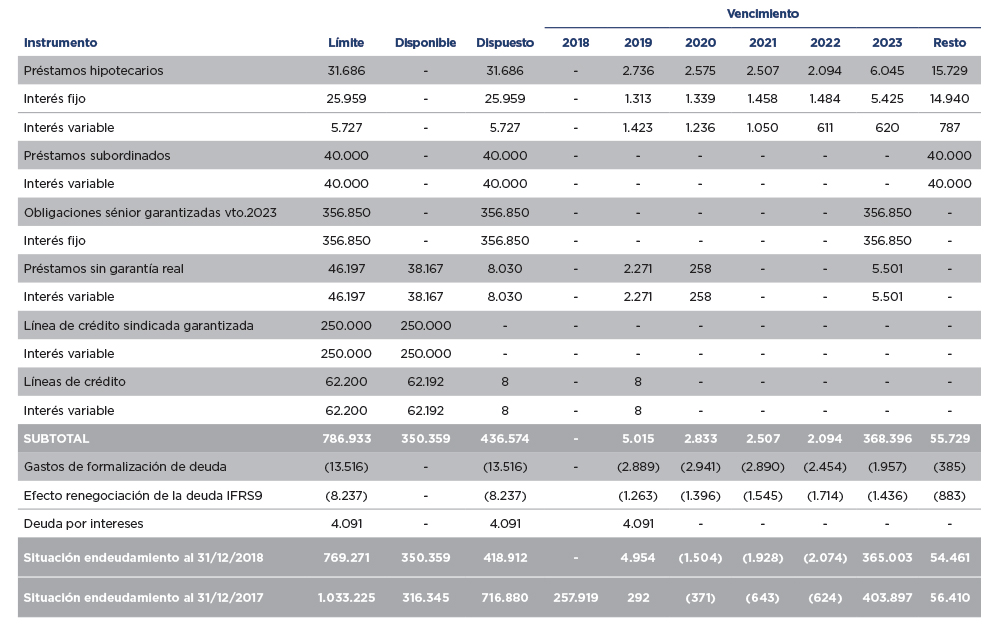

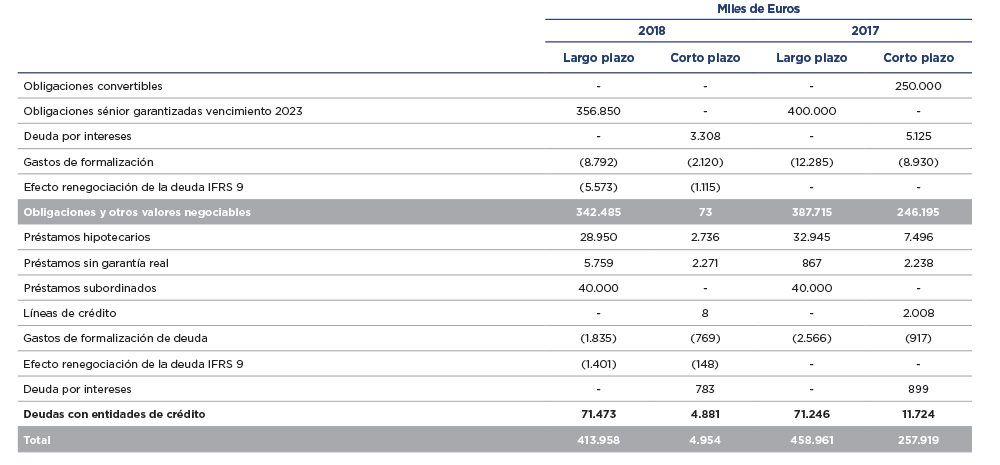

El saldo de las cuentas de los epígrafes “Obligaciones y otros valores negociables” y “Deudas con entidades de crédito” al 31 de diciembre de 2018 y 2017 es el siguiente:

El efecto de los movimientos de deuda sobre la caja del Grupo reflejados en el Estado de flujos de efectivo se ve afectado por movimientos no caja generados por diferencias de cambio, puesto que en el grupo existen deudas en moneda diferente al euro.

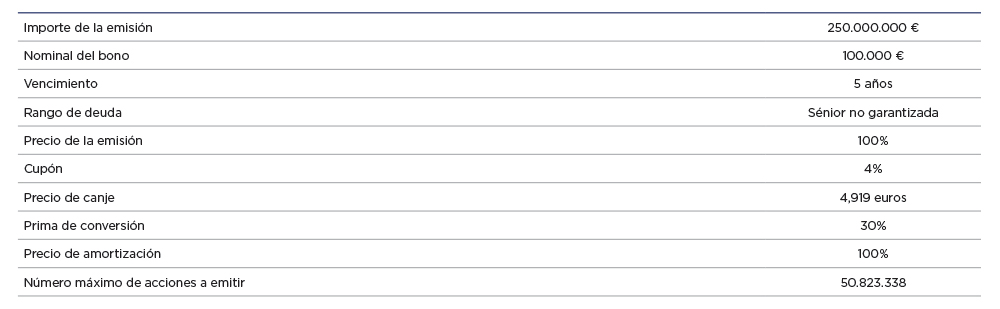

Obligaciones convertibles

Con fecha 31 de octubre de 2013, la Sociedad Dominante realizó una colocación de bonos convertibles entre inversores institucionales, por un total de 250.000 miles de euros, con las siguientes características:

En el ejercicio 2018 el Grupo anunció la conversión anticipada, a elección de los bonistas, de los bonos convertibles cuyo plazo de ejecución finalizaba el 11 de junio del 2018. El resultado de la conversión anticipada fue la entrega de 248,3 millones de euros del importe nominal total de 250 millones de euros a los bonistas que solicitaron la conversión anticipada, dicha entrega fue realizada por el Grupo mediante la entrega de 8,6 millones de acciones de autocartera y 41,9 millones de acciones de nueva emisión (véase Nota 14). Por otro lado, los bonistas que no solicitaron la conversión anticipada recibieron 1,7 millones de euros de valor nominal más los intereses devengados correspondientes.

Debido a dicha conversión, el préstamo de 9.000.000 de acciones asociado a la emisión quedó cancelado definitivamente, siendo devueltas las 1.384.473 acciones que tenía dispuestas una de las entidades que participaba en el préstamo de títulos, estas acciones fueron utilizadas para la conversión anticipada del bono (véase Nota 14).

Obligaciones sénior garantizadas vencimiento 2023

Con fecha 23 de septiembre de 2016, la Sociedad Dominante realizó una colocación de obligaciones sénior garantizadas, por importe nominal de 285.000 miles de euros, con vencimiento en el año 2023. El tipo de interés nominal anual de dicha emisión de obligaciones es del 3,75%. Con fecha 4 de abril de 2017 la Sociedad Dominante emitió una ampliación de las obligaciones sénior garantizadas con vencimiento en 2023 por importe nominal de 115.000 miles de euros con un coste implícito hasta vencimiento del 3,17%. El nominal vivo a 31 de diciembre de 2018 asciende a 356.850 miles de euros (véase apartado “Amortizaciones 2018”).

Amortizaciones 2018

Con motivo del cambio de control (véase Nota 14) y tal y como se establece en el marco de la oferta de recompra y amortización anticipada voluntaria de la emisión de obligaciones sénior garantizadas con vencimiento en 2023 (los “Bonos”) por cambio de control, se recibieron solicitudes para recompra y amortización de obligaciones por importe nominal de 3.150 miles de euros.

La oferta de recompra de Bonos se liquidó el 12 de noviembre 2018, fecha en la que la Sociedad abonó a los bonistas que aceptaron la oferta en su conjunto un importe agregado de 3.195 miles de euros, lo que incluye:

• Nominal pagado anticipadamente: 3.150 miles de euros

• Intereses devengados no pagados: 13,5 miles de euros

• Importe de la prima de recompra: 31,5 miles de euros

El 14 de diciembre de 2018 la Sociedad llevó a cabo la amortización anticipada voluntaria parcial, por un importe nominal de 40.000 miles de euros (representativos del 10% de su importe total original), de la emisión de Obligaciones sénior garantizadas con vencimiento en 2023 (los “Bonos”), mediante la reducción lineal a prorrata del valor nominal de la totalidad de las obligaciones en circulación. La amortización anticipada de los Bonos se llevó a cabo mediante el pago de aproximadamente el 103,760% del valor nominal de los Bonos objeto de amortización, lo que incluye:

• Nominal pagado anticipadamente: 40.000 miles de euros

• Intereses devengados no pagados: 304,2 miles de euros

• Importe de la prima de recompra: 1.200 miles de euros

La Sociedad atendió el pago de las amortizaciones parciales con cargo a la tesorería disponible.

Línea de crédito sindicada garantizada

Con fecha 22 de septiembre de 2016, la Sociedad Dominante y NH Finance, S.A. formalizaron un crédito mercantil “revolving” con entidades de crédito por importe de 250.000 miles de euros (“línea de crédito sindicada”) con vencimiento a tres años, ampliable a cinco años en el momento en el que se produjese la refinanciación de las obligaciones sénior garantizadas con vencimiento en 2019. Como consecuencia de la refinanciación y pagos anticipados de las obligaciones sénior garantizadas con vencimiento en 2019 que tuvo lugar en el año 2017, la fecha de vencimiento de dicha financiación se amplió al 29 de septiembre de 2021. A 31 de diciembre de 2018 esta financiación se encontraba no dispuesta.

Obligaciones exigidas en los contratos de obligaciones sénior de vencimiento 2023 y en la línea de crédito sindicada

Las obligaciones sénior de vencimiento 2023 y la línea de crédito sindicada exigen el cumplimiento de una serie de obligaciones y limitaciones de contenido esencialmente homogéneo en cuanto a la asunción de endeudamiento adicional o prestación de garantías en favor de terceros, el otorgamiento de garantías reales sobre activos, la venta de activos, las inversiones que están permitidas, los pagos restringidos (incluyendo la distribución de dividendos a los accionistas), las operaciones entre partes vinculadas, las operaciones societarias y las obligaciones de información. Estas obligaciones se detallan en el folleto de emisión de dichas obligaciones, así como en el contrato de crédito de la línea de crédito sindicada.

Adicionalmente, la línea de crédito sindicada exige el cumplimiento de ratios financieros; en particular, (i) un ratio de cobertura de intereses de

≥ 2,00x, (ii) un ratio de cobertura de la deuda de ≤ 5,50x y (iii) un ratio Loan to Value (“LTV”) que con motivo de la amortización de las obligaciones sénior garantizadas vencimiento 2019 que tuvo lugar en el ejercicio 2017, depende del nivel del endeudamiento neto de NH en cada momento tal y como se indica a continuación:

– Ratio de endeudamiento ˃ 4,00x: Ratio LTV = 70%

– Ratios de endeudamiento ≤ 4,00x: Ratio LTV= 85%

– Ratio de endeudamiento ≤ 3,50x: Ratio LTV= 100%

Como consecuencia de la amortización anticipada de las obligaciones convertibles y derivado del reducido ratio de endeudamiento neto del Grupo, el LTV máximo permitido a 31 de diciembre 2018 es del 100%.

Al 31 de diciembre de 2018 estos ratios se cumplen en su totalidad.

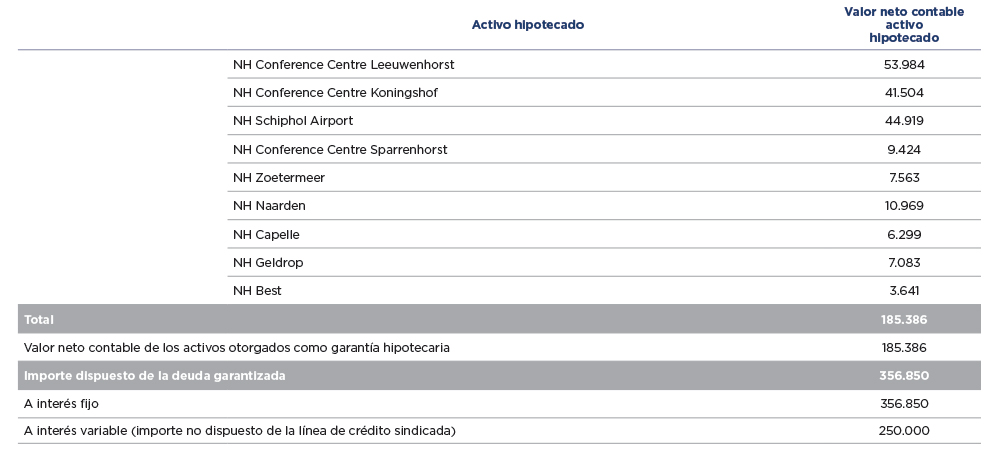

Paquete de garantías obligaciones sénior vencimiento 2023 y línea de crédito sindicada

Las obligaciones sénior garantizadas vencimiento 2023 y la línea de crédito sindicada (no dispuesta al 31 de diciembre de 2018) comparten las siguientes garantías: (i) pignoración de acciones: 100% del capital social de (A) Diegem, (B) Immo Hotel BCC NV, (C) Immo Hotel Brugge NV, (D) Immo Hotel Diegem NV, (E) Immo Hotel GP NV, (F) Immo Hotel Mechelen NV, (G) Immo Hotel Stephanie NV, (H) Onroerend Goed Beheer Maatschappij Van Alphenstraat Zandvoort, B.V. y (I) NH Italia, S.p.A. (ii) garantía hipotecaria en primer rango sobre los siguientes hoteles situados en Holanda: NH Conference Centre Koningshof propiedad de Koningshof, B.V.; NH Conference Centre LeeuweNHorst propiedad de LeeuweNHorst Congres Center, B.V.; NH Schiphol Airport propiedad de Onroerend Goed Beheer Maatschappij Kruisweg Hoofddorp, B.V.; NH Zoetermeer propiedad de Onroerend Goed Beheer Maatschappij Danny Kayelaan Zoetermeer, B.V.; NH Conference Centre SparreNHorst propiedad de SparreNHorst, B.V.; NH Best propiedad de Onroerend Goed Beheer Maatschappij Maas Best, B.V.; NH Capelle propiedad de Onroerend Goed Beheer Maatschappij Capelle aan den IJssel, B.V.; NH Geldrop propiedad de Onroerend Goed Beheer Maatschappij Bogardeind Geldrop, B.V. y NH Naarden propiedad de Onroerend Goed Beheer Maatschappij IJsselmeerweg Naarden, B.V. y la garantía solidaria a primer requerimiento de las principales sociedades operativas del grupo participadas al 100% por la Sociedad matriz.

Adicionalmente hay activos otorgados como garantía hipotecaria de la línea de crédito sindicada (no dispuesta a 31 de diciembre 2018) por importe de 250.000 miles de euros y las obligaciones sénior garantizadas con vencimiento en 2023 por importe conjunto de 356.850 miles de euros, es el siguiente (en miles de euros):

Limitación a la distribución de dividendos

Las obligaciones sénior garantizadas de vencimiento 2023 y la línea de crédito sindicada anteriormente descritas contienen cláusulas que limitan el reparto de dividendos.

En el caso de las obligaciones sénior que vencen en el año 2023, se permite con carácter general la distribución de dividendos siempre y cuando (a) el ratio de cobertura de intereses sea > 2,0x y (b) la suma de los pagos restringidos (incluyendo dividendos y repago de deuda subordinada) realizados desde 8 de noviembre de 2013 sea inferior a la suma de, entre otras partidas, (i) el 50% de los ingresos netos consolidados de NH (si bien en el cálculo del ingreso neto se deben deducir el 100% de las pérdidas netas consolidadas) desde el 1 de julio de 2013 hasta la fecha de las últimas cuentas trimestrales disponibles (esto es lo que se conoce como el CNI Builder) y (ii) el 100% de las contribuciones netas al capital de NH desde el 8 de noviembre de 2013.

Adicionalmente, de forma alternativa y sin que tengan que ser de cumplimiento concurrente con la condición anterior: (i) en el caso de las obligaciones que vencen en el año 2023, NH puede distribuir dividendos siempre que el ratio de apalancamiento (deuda bruta/EBITDA) no sea superior a 4,5x.

Por último, e igualmente de forma alternativa y sin que tenga que ser concurrente con las anteriores, las obligaciones que vencen en el año 2023 establecen una franquicia para poder realizar pagos restringidos (incluyendo dividendos) sin necesidad de cumplir con ningún requisito específico, por un importe agregado total de 25.000.000 euros a contar desde noviembre de 2013.

En el caso de la línea de crédito sindicada, se permite la distribución de un porcentaje del beneficio neto consolidado del Grupo NH del ejercicio anterior, siempre y cuando no se haya producido un incumplimiento del contrato de financiación y el Ratio de Endeudamiento Financiero Neto (proformado por el pago del Dividendo) /EBITDA sea inferior a 4,0x.

El porcentaje máximo del beneficio neto consolidado a distribuir dependerá del Ratio de Endeudamiento

Financiero Neto (proformado por el pago del Dividendo) /EBITDA conforme al siguiente desglose:

– Endeudamiento Financiero Neto /EBITDA ≤ 4,0x: Porcentaje del beneficio neto consolidado: 75%

– Endeudamiento Financiero Neto /EBITDA ≤ 3,5x: Porcentaje del beneficio neto consolidado: 100%

– Endeudamiento Financiero Neto /EBITDA ≤ 3,0x: Porcentaje del beneficio neto consolidado: sin limitación.

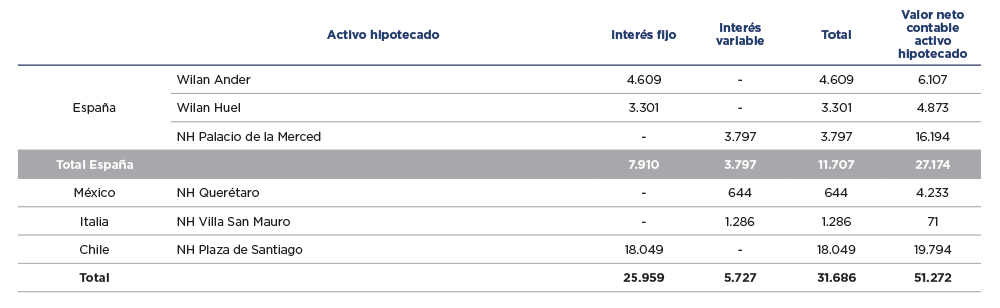

Préstamos hipotecarios

Los préstamos y créditos con garantía hipotecaria se desglosan del siguiente modo (en miles de euros):

Préstamo subordinado

En esta línea se incluye un préstamo por un importe de 40.000 miles de euros totalmente dispuestos al 31 de diciembre de 2018 y con fecha de vencimiento y amortización única al final de la vida del mismo, en 2037. El tipo de interés de estos préstamos es el Euribor a 3 meses más un diferencial.

Líneas de crédito

Al 31 de diciembre de 2018 los saldos bajo este epígrafe incluyen el importe dispuesto de pólizas de crédito. El límite conjunto de dichas pólizas de crédito al 31 de diciembre de 2018 asciende a 62.200 miles de euros, de los que a dicha fecha están dispuestos 8 miles de euros. Adicionalmente, a 31 de diciembre de 2018 la Sociedad Dominante cuenta con una línea de crédito sindicada garantizada no dispuesta con vencimiento en 29 de septiembre de 2021 sin disponer por importe de 250.000 miles de euros (véase apartado “Línea de crédito sindicada garantizada”).

Detalle deuda a largo y corto plazo

El detalle por vencimientos de las partidas que forman parte de los epígrafes “Deudas a largo plazo y a corto plazo” es el siguiente (en miles de euros):