La gestión de los riesgos financieros del Grupo está centralizada en la Dirección Financiera Corporativa con arreglo a las políticas aprobadas por el Consejo de Administración. Esta Dirección tiene establecidos los dispositivos necesarios para controlar, en función de la estructura y posición financiera del Grupo y de las variables económicas del entorno, la exposición a las variaciones en los tipos de interés y tipos de cambio, así como los riesgos de crédito y liquidez recurriendo en caso de necesidad a operaciones puntuales de cobertura. A continuación, se describen los principales riesgos financieros y las correspondientes políticas del Grupo:

Riesgo de crédito

Los principales activos financieros del Grupo son la tesorería y otros activos líquidos equivalentes (Nota 15), así como deudores comerciales y otras cuentas por cobrar (Nota 14). Con carácter general, el Grupo tiene su tesorería y otros activos líquidos equivalentes con entidades de elevado nivel crediticio y una parte de sus deudores comerciales y otras cuentas a cobrar están garantizados mediante fianzas, avales y anticipos de tour-operadores.

El Grupo no tiene una concentración significativa del riesgo de crédito con terceros, tanto por la diversificación de sus inversiones financieras, como por la distribución del riesgo comercial entre un gran número de clientes con reducidos períodos de cobro.

El Grupo tiene procedimientos formales para la detección de evidencias objetivas de deterioros en las cuentas de clientes por prestación de servicios. Como consecuencia de los mismos, se identifican las situaciones de retrasos importantes en los plazos de pago y los métodos a seguir para la estimación de la pérdida por deterioro en función de análisis individualizados de los mismos. El deterioro de valor de las cuentas a cobrar a clientes por prestación de servicios a 31 de diciembre de 2021 asciende a 7.319 miles de euros (9.025 miles de euros a 31 de diciembre de 2020) (Nota 14) y los saldos de clientes no incluidos en esta provisión a cierre del ejercicio gozan de una calidad crediticia suficiente, por lo que con dicha provisión se considera cubierto el riesgo de crédito de estas cuentas a cobrar.

Riesgo de tipo de interés

El Grupo está expuesto, en relación con sus activos y pasivos financieros, a fluctuaciones en los tipos de interés que podrían tener un efecto adverso en sus resultados y flujos de caja. Con objeto de mitigar este riesgo, el Grupo ha establecido políticas y tiene parte de su deuda a tipos fijos mediante la emisión de obligaciones senior garantizadas. Al 31 de diciembre de 2021, aproximadamente el 53% de la deuda financiera bruta dispuesta está referenciada a tipos de interés fijos (sin tener en cuenta los pasivos por arrendamiento).

De acuerdo con los requisitos de información de la NIIF 7, el Grupo ha realizado un análisis de sensibilidad en relación con las posibles fluctuaciones de los tipos de interés que pudieran ocurrir en los mercados en que opera, sobre la base de dichos requisitos.

Mediante el análisis de sensibilidad, tomando como referencia el importe vivo de aquella financiación que tiene interés variable, realizamos la estimación del incremento de los intereses que existiría en caso de una subida de los tipos de interés de referencia.

- En caso de que la subida de los tipos de interés fuese del 25 p.b. el gasto financiero se incrementaría en 0.957 miles de euros más de intereses.

- En caso de que la subida de los tipos de interés fuese del 50 p.b. el gasto financiero se incrementaría en 1.914 miles de euros más de intereses.

- En caso de que la subida de los tipos de interés fuese del 100 p.b. el gasto financiero se incrementaría en 3.828 miles de euros más de intereses.

Los resultados en el patrimonio serían similares a los registrados en la cuenta de resultados pero teniendo en cuenta su efecto fiscal, de existir.

Por último, también se encuentran sujetos a riesgo de tipo de interés los activos financieros a largo plazo que se detallan en la Nota 13 de esta memoria.

Riesgo de tipo de cambio

El Grupo está expuesto a fluctuaciones de tipo de cambio que pueden afectar a sus ventas, resultados, fondos propios y flujos de caja, derivados fundamentalmente de:

– Inversiones en países extranjeros (principalmente en México, Argentina, Uruguay, Colombia, Chile, Ecuador, República Dominicana, Brasil, Panamá y Estados Unidos).

– Operaciones realizadas por sociedades del Grupo que desarrollan su actividad en países cuya moneda es distinta al euro (principalmente en México, Argentina, Uruguay, Colombia, Chile, Ecuador, República Dominicana, Brasil, Estados Unidos y Reino Unido).

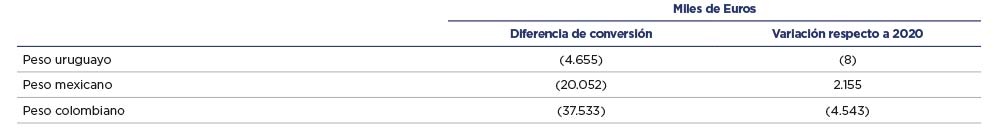

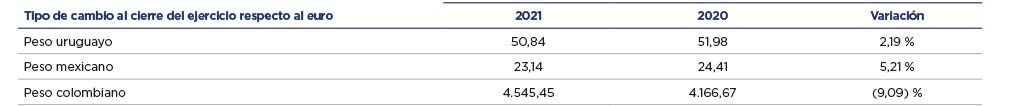

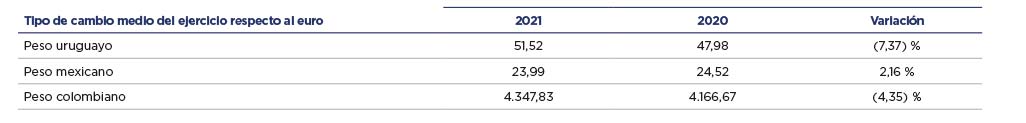

En este sentido, el detalle del efecto sobre la diferencia de conversión de las principales monedas en el ejercicio 2021 ha sido: